Die heilige Kuh der Versicherungswirtschaft ist bedroht

Die Rentenversicherung ist ein großartiges Geschäft für die Versicherungswirtschaft. Denn ab einem gewissen Alter darf die Versicherungsgesellschaft Ihr »Restkapital« im Todesfall behalten. Das bedeutet, dass die Erben oder der verbleibende Ehepartner nach dem Tod des Partners ohne einen einzigen Cent da stehen könnten!

Der Gesamtverband der Versicherer hat eine Studie in Auftrag gegeben. Das wenig überraschende Ergebnis warnt vor Entnahmeplänen und spricht sich für die Verrentung mit einer Versicherung aus. Wer angespartes Kapital, etwa aus einer auslaufenden Lebensversicherung, zum Beginn des Ruhestands in einen Entnahmeplan statt in eine garantierte Rente steckt, kann in der Regel höhere monatliche Auszahlungen erwarten. Doch wie das Institut für Aktuar- und Finanzwissenschaften (ifa) errechnet hat, ist das Risiko enorm, schon vor dem Lebensende alles aufgebraucht zu haben.

Daher schauen wir uns das enorme Risiko noch einmal genauer an.

Illustriert wird das an einem Beispiel einer 65-Jährigen, die über liquide Mittel von 100.000 EUR verfügt. Sie könnte beim besten Versicherer eine lebenslange monatliche Rente von 416 EUR erhalten. Die Überschüsse und damit die Höhe der Rente sind nicht garantiert.

100.000 EUR / 416 EUR monatliche Rente = 240 Monate. Das sind 20 Jahre. Bei der besten Versicherung Deutschlands muss die genannte Person 87 Jahre alt werden, um das Geld ausgezahlt zu bekommen, was dort vor 20 Jahren angelegt wurde. Also so, als hätte sie es unter das Kopfkissen gepackt. Erst danach kommt der Vertrag in die Gewinnzone.

Bei 90 % aller Tarife und einem Alter von 87 Jahren im Todesfall wird an die Erben kein Geld mehr ausgezahlt. Das bedeutet, die Versicherungsgesellschaft darf sich das Kapital, was danach noch vorhanden ist behalten. Dafür übernimmt sie das Langlebigkeitsrisiko, dass Sie deutlich älter werden als 87 Jahre. Da die Versicherungsgesellschaft mit dem Geld aber 20 Jahren arbeiten konnte, ist es auch kein großes Risiko, wenn Sie noch fünf Jahre länger leben sollten.

Die Studie sagt: Investiert diese Musterkundin das Geld hingegen in einen Fonds und entnimmt ihm monatlich 416 EUR, ist das Guthaben mit 24,5-prozentiger Wahrscheinlichkeit vor dem 85. Geburtstag aufgezehrt (unterstellt man eine Wertentwicklung des Fonds von 6 Prozent p. a.). Wird die Dame 90 Jahre alt, tritt der vorzeitige Kapitalverzehr mit 36-prozentiger Wahrscheinlichkeit ein.

Andersherum ist die Wahrscheinlichkeit, dass Sie im Alter von 90 Jahren immer noch das Konto voller Geld haben, bei 64 Prozent. Immer eine Frage des Standpunktes und was ich mit einer Studie bezwecke.

Gemäß dem GDV Ihre eigenen Berechnungen wird eine Frau, die heute 65 Jahre alt ist - 88,16 Jahre. Das Statistische Bundesamt ermittelt eine Lebenserwartung von 86 Jahren mit denselben Daten. Weiterhin heißt es in der Studie: Diese Werte steigen naturgemäß, wenn monatlich mehr Geld entnommen wird. Wer sichergehen will, bis ans Lebensende vom angesparten Vermögen zehren zu können, sollte daher eine versicherungsförmige Lösung wählen.

Zwischenergebnis: Die Lebenserwartung liegt in diesem Beispiel bei etwa 87 Jahre und die Versicherung zahlt Ihnen bis zu Ihrem 87. Lebensjahr nur das Geld aus, was Sie selbst eingezahlt haben.

Weiterhin sagt die Studie aus einer anderen Perspektive betrachtet, dass man mit einem Entnahmeplan sehr flexibel ist und die zu entnehmende monatliche Rate frei bestimmen kann, bis hin zur kompletten Entnahme innerhalb weniger Tage. Was für ein Segen, wenn man bei einer nicht so positiven Mitteilung seines Arztes noch spontan Herzenswünsche erfüllen kann.

Die Studie des GDV spricht weiterhin davon, dass zwischenzeitliche Verluste am Kapitalstock eines Fonds zehren. Spätestens an diesem Punkt werden die Schwachstellen und die Einseitigkeit der Studie deutlich. Kein seriöser Berater, der alle Möglichkeiten des Marktes hat und frei agieren kann, würde das gesamte Vermögen in einen einzigen Fonds packen, sondern ein auf den Entnahmeplan zugeschnittenes Depot einrichten. Zum Zwecke der unabhängigen Betrachtung und der Vergleichbarkeit nutzen wir den

Entnahmeplan – Rechner des BVI Bundesverband Investment und Asset Management e. V. Das ist nur fair.

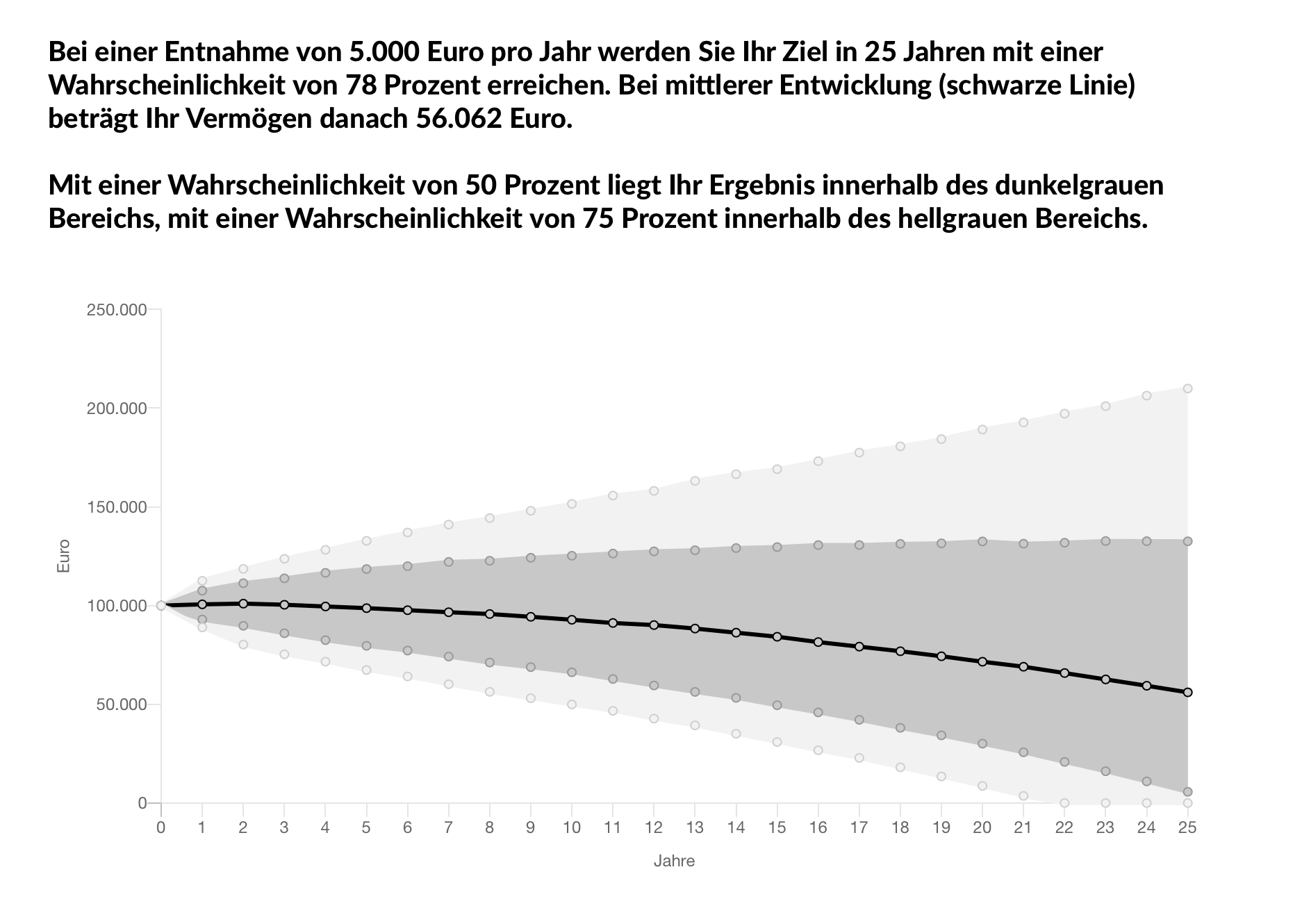

100.000 EUR Kapital und 5.000 EUR Entnahme

Um Schwankungen auszugleichen und Sicherheit in ein Portfolio zu bringen, würde man beispielsweise 15 % in einem Geldmarktfonds oder Tagesgeld investieren. Dies sind Ihre Entnahmen für die ersten drei Jahre. Weitere 25.000 EUR würde man in festverzinsliche Wertpapiere anlegen. Aus Sicherheitsgründen vielleicht sogar in Pfandbriefe. Dadurch erhält man die höchste Sicherheit, die man am Rentenmarkt erwerben kann. Diese Summe kann drei Jahre lang arbeiten, bevor sie zum Teil benötigt wird. Danach reichen die Anleihen wiederum weitere fünf Jahre, ohne jegliche Rendite, um ihre Rente auszuzahlen. Der Restbetrag von 60.000 EUR würde in ein breit diversifiziertes Aktiendepot investiert werden. Und bevor dieses Kapital benötigt wird, vergehen insgesamt acht Jahre, bei unterstellten 0 % Rendite von Liquidität und Anleihen.

„Erzähle mir nichts von schwanger, zeige mir die Kinder“. Eines meiner Lieblingssprichwörter. Das deutsche Aktieninstitut pflegt seit vielen Jahren die Renditen des Dax und des Euro Stoxx und für Sparpläne auch den MSCI World. Hier kann man hervorragend erkennen, dass die Wahrscheinlichkeit, langfristig eine Rendite von weniger als 6 % zu erwirtschaften, gering ist. Ein gut strukturiertes Depot kann das Langlebigkeitsrisiko genauso gut und sogar steigende Entnahmen darstellen. Selbstverständlich ist es eine individuelle Berechnung, ohne Garantie. Ein atmendes System, in dem immer wieder Geld aus Gewinnen in die Rentenmärkte und in die Liquidität zur Auszahlung fließt. Ein Versicherungsverkäufer nennt dieses Highlight in einer Fondspolice stolz »Re-Balancing«.

Die Versicherungsbranche empfiehlt in den 25 Jahre bis zur Rente in Aktien zu investieren. Wieso sollte es in den folgenden 25 Jahren der Entnahme nicht mehr so sein? Das Einzige, was für eine Versicherung spricht, ist Angst. Angst ist das Geschäft einer Versicherung.

Fazit: Es ist wahrscheinlicher bei einer Entnahme von 5.000 EUR großes Restvermögen von über 50 % bei ihrem Ableben übrigzuhaben, als dass das Geld alle wäre. Rein rechnerisch könnten Sie die stabile Entnahme 37Jahre lang bekommen, bevor Ihr Kapital erschöpft ist. Das wäre im Alter von 102 Jahren. Ab da wäre eine Versicherung sicherer. Wir sind hier also im klassischen Spannungsfeld zwischen Steuern und Abgaben, Rendite, Sicherheit und Verfügbarkeit. Einen höheren Ertrag am Markt zu erwirtschaften, der über der Rendite einer Versicherung liegt, ist sinnvoll, um die Inflation über die nächsten Jahrzehnte auszugleichen.

Als freier Finanzberater bin ich nicht nur Versicherungsmakler, sondern gestalte individuelle Investmentportfolios. Es gibt Einsatzzwecke, wo eine Versicherung durchaus geeignet ist. Da würde mir die Gestaltungsmöglichkeit bei der Erbschaftssteuer einfallen. In einer Gesamtbetrachtung macht unter Umständen auch die Aufteilung des Kapitals Sinn. Gemäß dem schönen deutschen Sprichwort nicht alle Karten auf ein Pferd zu setzen.

Die Verwaltung Ihres Geldes in den verschiedenen Phasen Ihres Lebens sollte nicht nur einer Versicherung überlassen werden. Sie können es besser, effizienter und kostengünstiger.

Mehr Informationen: Entnahmepläne | Verrentung

Hinweis: Die auf den Internetseiten von ihr-freier-finanzberter.de enthaltenen Angaben, Publikationen und Mitteilungen sind ausschließlich zur allgemeinen Information bestimmt. Sie sind keine individualisierte Empfehlung, insbesondere keine Anlage-, Vermögens-, Steuer- oder Rechtsberatung und dürfen nicht als solche verstanden oder genutzt werden. Sie stellen keine Anlageberatung dar und sind auch nicht als solche aufzufassen. Allein verbindliche Grundlage eines Kaufs von Anteilen an offenen Investmentvermögen sind die jeweiligen gesetzlich erforderlichen Anlegerinformationen, auch bekannt als Basisinformationsblatt und die Verkaufsprospekte. Wertentwicklungen der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung. Die tatsächlichen Entwicklungen und Ergebnisse können erheblich von den vergangenen Ergebnissen abweichen. Die Prüfung der Geeignetheit von Investmentfonds für Privatanleger hat allein durch den Vermittler zu erfolgen. Die auf den Internetseiten von ihr-freier-finanzberter.de enthaltenen Informationen habe ich sorgfältig recherchiert und geprüft, dennoch übernehme ich keine Haftung oder Garantie für Richtigkeit, Vollständigkeit und Aktualität der Angaben. Auf den Internetseiten von ihr-freier-finanzberter.de finden Sie Verweise (Links) zu anderen Seiten im Internet, die z. B. als Quellenangaben dienen. Ich habe keinen Einfluss auf die Gestaltung und den Inhalt dieser Internetseiten. Artikel im Blog, die durch den Post-Autor »AI« gekennzeichnet werden, sind ganz und bei der Angabe ML+AI in Teilen AI-generated content. Die Haftung im Kontext der Nutzung der Informationen, der Verweise, dem Vertrauen auf deren Richtigkeit oder dem Betrieb der Internetseite Dritter ist ausgeschlossen.

Alle Rechte vorbehalten | ihr-freier-finanzberater.de