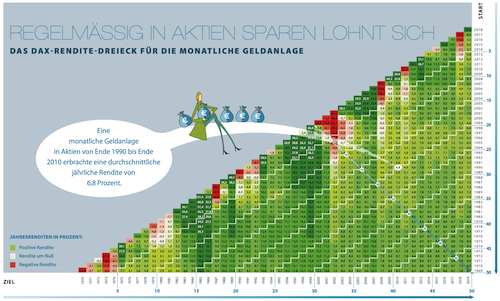

Sollten wir also all unsere Ersparnisse unter das Kopfkissen legen? Dies wäre eine Option, wenn es keine Inflation gäbe. In einer Marktwirtschaft unterliegen die Preise von Gütern und Dienstleistungen ständigen Schwankungen. Steigende Preise werden als Inflation bezeichnet. Falls Ihre Rendite geringer ausfällt als die Inflationsrate, verliert Ihr Vermögen an Wert.

Die offiziell ermittelte Inflation und die subjektiv wahrgenommene Inflation können stark voneinander abweichen. Diese hängt von individuellen Lebensumständen und der Nutzung von Dienstleistungen ab. Daher ist es von Bedeutung, die persönliche Inflationsrate zu kennen, um den Mindestgewinn einer Investition ermitteln zu können.

Ihren persönlichen Inflationsrechner finden Sie hier: mehr Informationen